Íme a 10 pont, amivel az Adósságfék és a FAIR bank törvény megváltoztatta a jelzáloghitel felvételt és a lakáshitel piac szabályait.

Íme a 10 pont, amivel az Adósságfék és a FAIR bank törvény megváltoztatta a jelzáloghitel felvételt és a lakáshitel piac szabályait.

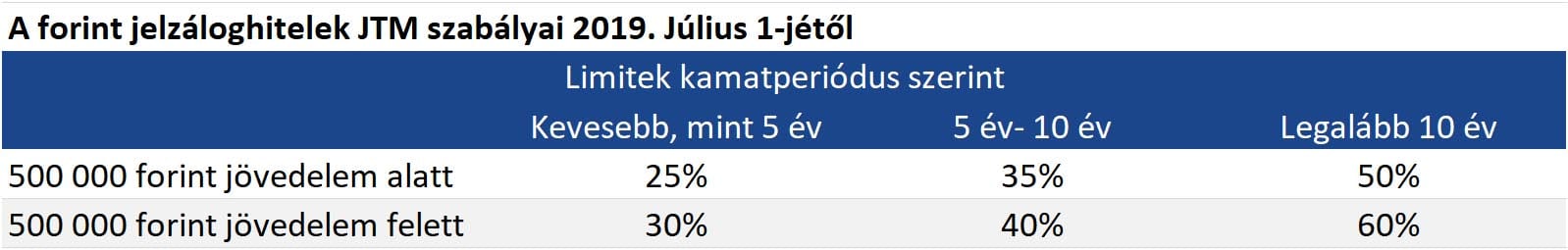

Az MNB 2015. január 1-től hatályos Adósságfék szabályozás és a 2015 február 1-től érvényes FAIR bank törvény az alábbi intézkedéssel korlátozza a túlzott lakossági hitelfelvételt és segíti a jelzálog hitel felvétel átláthatóságát. Az adósságfék szabályozás 2019.07.01-vel újra változott és JTM (jövedelem terheltségi mutató) szigorításokat tartalmaz.

- Jövedelemarányos törlesztőrészlet mutató került bevezetésre, ami egy maximumot határoz meg az igazolható jövedelem és a vállalható összes törlesztőrészlet arányára vonatkozóan.

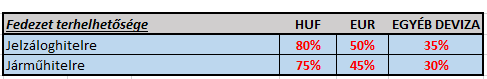

- A hitelfedezeti mutató újraszabályozásra került. Az adósságfék szabályozás (adósságfék rendelet) életbe lépése óta a hitelfedezeti mutató a felvehető lakáshitel, illetve jármű hitel összegét a hitelhez nyújtott fedezet értéke szerint korlátozza be.

- A lakáshitel, egyéb jelzáloghitelek és minden más hitel felvételhez is mindenképpen szükséges a legális jövedelem igazolása.

A jövedelem terhelhetősége 2019.07.01-től:

A fedezet terhelhetősége:

Az Országgyűlés 2014 november végén fogadta el az úgynevezett FAIR bank törvényt, mely a bankok hitelezésével, de legfőképpen a jelzáloghitelekkel kapcsolatos banki kötelezettségeket, tennivalókat szabályozza. A FAIR bank törvény lehetővé teszi, hogy a hitelezés kiszámíthatóan, átláthatóan és tisztességesen történjen.

Fontos, hogy a már korábban kötött lakáshitel és egyéb hitelszerződésekre is vonatkozik a szabályozás.

Cégünk csokorba gyűjtötte a legfontosabb tudnivalókat, hogy lakáshitelt felvenni kívánó ügyfeleink tisztában legyenek a szerződéses jogaikkal.

Az önálló értelmezés helyett viszont azt javasoljuk, hogy kérje a mi független hitelközvetítő kollégánk segítségét!

A jelzalog.com letisztultan a lakossági jelzálog hitelezéssel foglalkozik, ezért a továbbiakban a a FAIR bank törvény lakáshitelekre vonatkozó előírásait mutatjuk be.

A jelzalog.com letisztultan a lakossági jelzálog hitelezéssel foglalkozik, ezért a továbbiakban a a FAIR bank törvény lakáshitelekre vonatkozó előírásait mutatjuk be.

- A SZERZŐDÉS SZERZŐDÉSKÖTÉS ELŐTTI ÁTTEKINTÉSE

Jelzáloghitel, lakáshitel és ingatlanlízing szerződéseknél, külön kérés nélkül, legalább 7 nappal a szerződéskötés előtt a bankoknak át kell adniuk a szerződést, hogy azt nyugodtan, akár szakember (pl független hitel közvetítő) bevonásával át tudja olvasni.

- TÁJÉKOZTATÁS A PÉNZÜGYI TELJESÍTŐKÉPESSÉG FELMÉRÉSÉHEZ

Az ügyfélnek még a szerződéskötés előtt olyan felvilágosítást, tájékoztatást kell kapnia a hitelezőtől, illetve a hitelközvetítőtől, amelyből fel tudja mérni, hogy a pénzügyi teljesítőképessége és a hiteligénye összhangban van-e. A hitelfelvétellel kapcsolatos összes, az ügyfél számára kockázatot jelentő tényezőt fel kell tárni, továbbá érthetővé kell tenni azt, hogy a havi törlesztés mekkora terhet jelent az ügyfél aktuális és jövőbeni jövedelméhez képest.

- A BANKI SZERZŐDÉSEK NYILVÁNOSSÁ TÉTELE

A bankoknak ki kell tenniük a honlapjukra a ingatlanhitel szerződések mintaszövegét úgy, hogy az ügyfél, adott esetben, össze tudja hasonlítani őket mielőtt döntést hoz.

- ELŐRE TISZTÁZNI KELL A KÖLTSÉGEKET

Megszűnik az a gyakorlat, hogy a futamidő során egyoldalú módosításokkal a  bankok új díjakat vezethessenek be, ugyanis azon díjakat és költségeket, amelyeket tételesen nem tartalmaz a jelzáloghitel szerződés, nem is lehet módosítani.

bankok új díjakat vezethessenek be, ugyanis azon díjakat és költségeket, amelyeket tételesen nem tartalmaz a jelzáloghitel szerződés, nem is lehet módosítani.

Továbbá valamennyi százalékosan meghatározott díjat csak a hitel pénznemében lehet megadni, illetve csak forintban lehet felszámítani a tételesen meghatározott díjakat és költségeket is.

A ingatlanhitel folyósításának költségét is maximálja a FAIR bank törvény. Így a bank a hitel 1 százalékát de legfeljebb 200 ezer forintot számíthat fel ezen a jogcímen.

- DÍJEMELÉSEK MÉRTÉKÉNEK ÉS GYAKORISÁGÁNAK SZABÁLYOZÁSA

A bank évente csak egyszer és mindig április 1-jén emelheti meg a díjakat. A hitelfolyósítási, a rendelkezésre tartási, illetve az előtörlesztési díj kivételével a legtöbb díjat a finanszírozó csak az infláció mértékével növelheti.

A költségtételeket pedig a tényleges költségek emelkedésének megfelelően és csak arányosan módosíthatják.

- KAMAT ÉS KAMATFELÁR EMELÉSEK LEHETŐSÉGE

Amennyiben a felvett hitel 3 évnél rövidebb futamidejű és fix kamatozású, akkor a futamidő alatt egyszer sem emelhet kamatot a bank. Ha 3 évnél hosszabb futamidejű hitel felvételről van szó, akkor a teljes futamidő alatt három évenként, de maximum ötször kerülhet sor kamat emelésre.

Referencia kamatozású jelzáloghitelek esetében a futamidőn belüli bázis kamat (pl BUBOR vagy BIRS vagy jegybanki alapkamat) változásával együtt mozoghat a teljes kamat. Ezen referencia kamatok értéke az MNB honlapján mindig közzétételre kerülnek, így nyomon követhetőek az esetleges fel és le irányú változások.

A kamatfelárat a 3 évesnél rövidebb futamidejű hiteleknél egyszer sem emelheti meg a bank. A 3 évesnél hosszabb futamidejű hitelek kamatfelárát pedig maximum 3 évente emelheti úgy, hogy előtte 90 nappal az ügyfelek kiértesítésre kerülnek erről.

Az értesítésnek tartalmaznia kell, hogy milyen feltételek mentén, mikor kerül sor erre (ehhez meg kell határoznia egy objektív kamatfelár-változtatási mutatót).

- MILYEN ESETBEN LEHETSÉGES AZ EGYOLDALÚ SZERZŐDÉSMÓDOSÍTÁS?

A bankok részéről történő egyoldalú szerződésmódosítás a kamat, a kamatfelár, a díjak és költségek esetében lehetséges. A szerződés fennállása alatt nem írhat át semmilyen más szerződéses feltételt a bank.

- INGYENES SZERZŐDÉS FELMONDÁSI JOG

Amennyiben az ügyfél nem tudja elfogadni a kamat- vagy kamatfelár-változást amiatt mert ezeknek a mértéke az ügyfél számára hátrányosan változik, akkor a szerződést költség és díjmentesen felmondhatja.

Az eljárás ebben az esetben az, hogy a szerződés felmondást 60 nappal az új kamatperiódus előtt írásban be kell jelenteni a banknak. Ilyenkor a szerződés lejárttá válik és a teljes tartozást ki kell fizetni a kamatperiódus utolsó napjáig.

- MAXIMÁLT ELŐTÖRLESZTÉSI DÍJ

A lakáshitel futamidején belül bármikor lehet előtörleszteni. Az előtörlesztési díj jelzáloghitelek esetében az előtörlesztett összeg maximum 2,5 százaléka lehet. (az összes többi hitelnél ugyanez a díj maximum 1 százalék)

- MILYEN ESETBEN TÖRTÉNIK SZERZŐDÉS SZEGÉS A FINANSZÍROZÓ RÉSZÉRŐL?

Amennyiben a fent említett pontok közül a bank bármelyiket is megsérti (pl a szerződésből kihagy valamilyen tartalmi elemet), akkor ugyan érvényes marad a szerződés (természetesen vizsgálandó, hogy lényegi elem maradt-e ki), de mivel a bank ezzel szerződést szeg, ennek az esetleges kárát az adós felé neki kötelessége megtérítenie.

Kérjen visszahívást!