Tartalomjegyzék

- 1 Ingatlan eladás utáni adózás: milyen esetben kell fizetni?

- 2 És mikor nem kell adóznunk az ingatlan eladása után?

- 3 Mennyit kell fizetni?

- 4 Hogyan tudom befizetni?

- 5 Hogy tudunk legálisan kevesebb adót fizetni?

- 6 Mi számít illegális módszernek?

- 7 Hogyan csökken a lakás eladása utáni személyi jövedelem adóalap?

- 8 Meddig kell befizetni?

- 9 Segíthetünk?

Az ingatlan eladás utáni adózás egy olyan költség, ami néha váratlanul éri a lakás vagy a ház eladóját. Nézzük meg gyorsan, milyen esetben kell adót fizetnünk az ingatlan eladása után és hogyan, mennyit, mikor kell utalnunk, és azt is vizsgáljuk meg, hogy érhetjük el, hogy kevesebbet kelljen fizetnünk úgy, hogy a törvényeket is betartjuk.

Ingatlan eladás utáni adózás: milyen esetben kell fizetni?

Abban az esetben kell adót fizetnünk, ha a házat vagy a lakást a vásárlást követő öt éven belül nyereséggel adjuk el. Vagyis ha vettünk egy lakást 28 millió forintért és méga abban az évben, vagy a következőben nyereséggel adunk túl rajta (mondjuk eladjuk 36 millióért), akkor a különbözet fogja képezni az adóalapot és egységesen 15 % egykulcsos személyi jövedelem adót kell fizetnünk.

És mikor nem kell adóznunk az ingatlan eladása után?

A fentiekből kiderül, hogy ha kevesebb pénzt kapunk a lakásért, házért, mint amennyiért vettük, akkor nem kell adót fizetnünk függetlenül attól, hogy öt éven belül adtuk el.

És természetesen akkor sem kell utalnunk, ha az eladás pillanatában eltelt már a vásárlást követően öt év.

Mennyit kell fizetni?

A fenti példánál maradva kivonjuk az eladási árból a vételárat: 36 millió- 28 milló = 8 millió és ennek a 15 %-át vesszük, vagyis 1 200 000 forintot kell fizetnünk abban az esetben, ha a vásárlás évében vagy az azt követő évben adunk túl az ingatlanon.

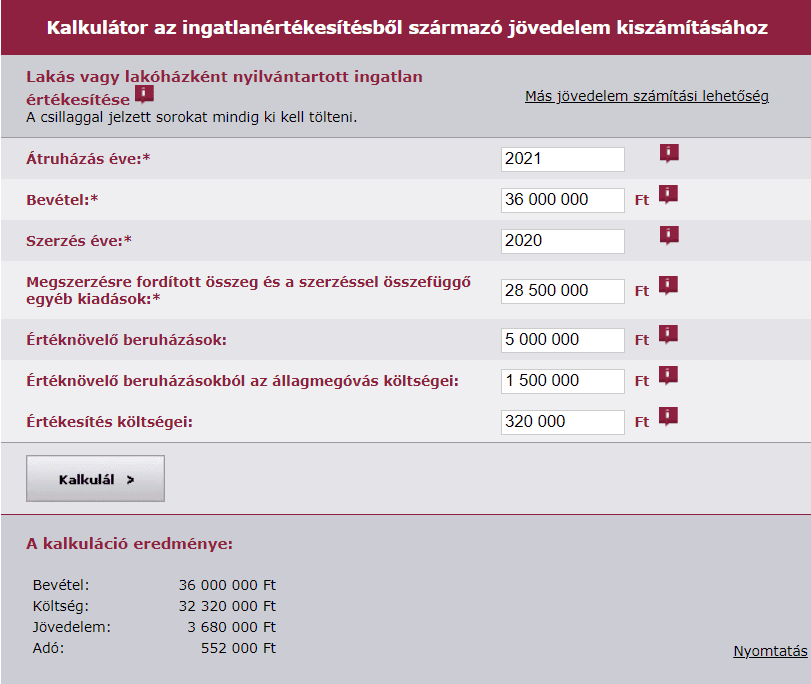

Csökkenni fog az adó összege, ha a vásárlást követően értéknövelő, állagmegóvó kiadásaink voltak, sőt, a megszerzésre fordított összeget is le tudjuk vonni az adóalapból! Ahhoz, hogy tisztábban lássunk, használjuk bátran a NAV kalkulátorát!

Írjuk be az átruházás évét (vagyis azt az évet, amikor benyújtottuk az ingatlanügyi hatósághoz a szerződést pl. 2021), a nyereséget (36 000 000 forint), a szerzés évét (itt megint az a mérvadó, hogy melyik évben adtuk be a papírokat a földhivatalhoz, pl. 2020). Ezután jöhet a megszerzésre fordított összeg (itt adjuk össze, hogy mennyiért vettük az ingatlant, mennyit fizettünk az ügyvédnek, szakértőknek, mennyi illetéket fizettünk stb.). Sőt, a következő rubrikákba beírhatjuk azt az összeget, amit értéknövelő beruházásként az ingatlanra költöttünk és még az eladással járó költségeket is levonhatjuk a nyereségből (hirdetés, ingatlanközvetítő díja stb.)!

Vagyis a fent kiszámított 1 200 000 forintnyi adó akár a harmadára is csökkenhet, ha időközben ráköltöttünk a házra 5 millió forintot és elment pár százezer a hirdetésekre, ingatlanközvetítőre stb.

Hogyan tudom befizetni?

Az adó összegét csekken is befizethetjük, vagy átutalhatjuk a NAV számlájára. Magánszemélyként lehetőségünk van arra is, hogy szociális helyzetünkre való tekintettel kérelmezzük az adó mérséklését. Előfordulhat, hogy a megszerzett jövedelmet saját magunk, közeli hozzátartozónk, vagy velünk egy háztartásban élő élettársunk, volt házastársunk lakhatási problémáinak megoldására fordítottuk. Ezekbenen az esetekben a NAV dönthet úgy, hogy mérsékelje vagy akár el is engedje az adófizetési kötelezettségünket.

Hogy tudunk legálisan kevesebb adót fizetni?

Legálisan úgy tudsz kevesebb adót fizetni (vagy egyáltalán nem fizetni), ha kivársz az eladással. Amennyiben a lakásodat 2017-ben vetted, várd ki az öt évet (ha megteheted) és már nem is kell, hogy az ingatlan eladás utáni adózás miatt fájjon a fejed.

Ha van egy komoly vevő, de még pár hónap hiányzik egy kedvezőbb adózási határidőig, akkor érdemes előszerződést kötni, foglalózni, a teljes vételárat ügyvédi letétbe helyezni, aztán pár hónappal később megkötni a végleges szerződést.

Őrizd meg a vétel során az illetékfizetés igazolását, az ügyvéd számláját, és legyél gondos az eladás során is a számlákkal kapcsolatban (ingatlanügynök, hirdetés, energetikai tanúsítvány – ezek összege mind csökkenti az adóalapot). Ha felújítasz, értéknövelő beruházást eszközölsz az ingatlanon, tedd el a számlákat!

Mi számít illegális módszernek?

Ha olcsóbban adod el a lakást, mint ahogy vetted, akkor nem kell adót fizetned. Azonban az már illegális módszernek számít, ha megegyezel a vevővel, hogy te csak papíron adod el olcsóbban, viszont a valóságban „feketén” kapod a különbözetet. Ugyancsak a legális – illegális határon billeg, ha lakásvásárlás esetén külön vesszük az ingóság, ingatlan tételeket. Természetesen ha külön vesszük a két tételt, és mind a kettő után befizetjük az adót az teljesen törvényes. Az ingatlanról kötött szerződés bekerül a földhivatalhoz, azonban az ingóságról szóló szerződést csak a feleknek kell ismerniük, és ez visszaéléshez vezethet.

Hogyan csökken a lakás eladása utáni személyi jövedelem adóalap?

A befizetendő szja adóalapja a vásárlás után évente fokozatosan csökken.

1. 100% az adóalap a vásárlás évében és az azt követő évben.

2. 90% az adóalap a vásárlás évét követő második évben.

3. 60% az adóalap a vásárlás évét követő harmadik évben.

4. 30% az adóalap a vásárlás évét követő negyedik évben.

5. 0 % az adóalap a vásárlás évét követő ötödik évben és utána.

Meddig kell befizetni?

A ingatlan eladásából keletkező nettó bevételt az éves rendes Személyi jövedelemadó bevallásban kell bevallani és megfizetni. Ennek határideje az adóévet követő év május 31. Ha tehát 2021-ben eladunk egy lakást, akkor az szja-fizetési kötelezettségünknek 2022. május 31-ig eleget kell tenni.

Összegezve: az eladó fizet, ha öt éven belül eladja az ingatlant nyereséggel. Az adóalap összege függ a nyereségtől, a lakásra fordított értéknövelő beruházásoktól, a vétel és az eladás között eltelt időtől, és attól, hogy mennyi költséggel járt a vétel és az eladás. Akkor jöhetünk ki jól az adózásból, ha figyeljük a határidőket, elrakjuk a számlákat és ha tehetjük, csak akkor adjunk túl az ingatlanon, amikor minden szempontból jól járunk.

Ha pénzügyi tanácsadásra van szükséged, vedd fel velünk a kapcsolatot!

Annak, aki a vételt követő öt éven belül nyereséggel adja el az ingatlant.

Az adóévet kötvető május 31-ig kell befizetni.

Minél később adjuk el (a vétel dátumához képest) az ingatlant, annál kevesebb lesz százalékos arányban az adóalap. Az adóalapból számla felmutatásával le lehet vonni a vétel és az eladás járulékos költségeit és az értéknövelő beruházást.