Tartalomjegyzék

- 1 Nézzük meg a lakáshitel kamatperiódus kiválasztásánál felmerülő fontosabb kérdéseket.

- 1.1 Mi is az a kamatperiódus?

- 1.2 A lakáshitel kamatperiódus hossza kihat a törlesztőrészlet nagyságára?

- 1.3 Érdemes változó lakáshitel kamatperiódus mellett dönteni, mert a jelenlegi alacsony kamatok mellett meg tudok takarítani?

- 1.4 A változó kamatozású lakáshitel törlesztője kisebb, ezért magasabb hitelösszeget lehet igényelni?

- 1.5 Kérjen visszahívást!

- 1.6 Kérjen visszahívást - CSOK!

Nézzük meg a lakáshitel kamatperiódus kiválasztásánál felmerülő fontosabb kérdéseket.

Nézzük meg a lakáshitel kamatperiódus kiválasztásánál felmerülő fontosabb kérdéseket.

A lakáshitel igénylésekor a lakáshitel kamatperiódus megválasztása legalább olyan fontos kérdés, mint a megfelelő bank megtalálása. Összeszedtünk egy-két kérdést a kamatperiódus hosszával kapcsolatban, ami segíthet Önnek a kiválasztás meghozatalában.

Mi is az a kamatperiódus?

A kamatperiódus az az időtartam, amely alatt a kamat mértéke nem változhat, ezáltal a törlesztés összege fix. Például egy 10 éves fix lakáshitel kamatperiódus azt jelenti, hogy az igénylést követő első 10 évben a kamatszint nem változhat. Ez a tény az aláírt szerződésben rögzítésre kerül. Az első kamatperiódus végén (10 év múlva) a lakáshitel kamata újraárazásra kerül, az éppen aktuális BIRS kamatok alapján. Ettől fogva az újraszámolt kamat szerint kell a törlesztőrészleteket megfizetni a teljes második kamatperiódusra, azaz a 10. évtől a 20 évig. Az aktuális kamatszint alapján a lakáshitel után fizetendő kamat mértéke emelkedhet és csökkenhet is, így a törlesztőrészlet változhat a kamatváltozással arányosan.

A lakáshitel kamatperiódus hossza kihat a törlesztőrészlet nagyságára?

Alapvetően igen, bár egy kicsit összetettebb a kérdés. Mivel a kamatperiódus hossza alatt a kamat szintje nem változhat, ha hosszabb kamatperiódust választunk, akkor ebben az esetben a kamat szintje egy kicsivel magasabb lesz, mint egy rövidebb kamatperiódus esetén. Ezt a díjat felfoghatjuk úgy, mint egy biztosítást. Egy kicsivel többet fizetek azért, hogy ha jön egy kamatemelkedési ciklus, akkor a törlesztőrészletem ne emelkedjen a magasba. Jelenleg ez a különbség az 1 éves illetve egy 5 éves lakáshitel kamatperiódus között annyit jelent, hogy az 5 éves kamatperiódusú hitel körülbelül 0,3%-kal magasabb törlesztőrészlettel rendelkezik. Azonban az első esetben évente változhat a kamat és ezáltal a törlesztőrészlet nagysága is, míg a második esetben mindezek csak 5 évente.

Érdemes változó lakáshitel kamatperiódus mellett dönteni, mert a jelenlegi alacsony kamatok mellett meg tudok takarítani?

Bár valóban alacsonyabb a kamat és ezáltal megtakarítást érhetünk el az első kamatperiódusban a fix kamatozású lakáshitellel szemben. És a megtakarított összeget be lehet fektetni, de nagyon kevés olyan alacsony kockázatú befektetés van a piacon, ahol 2% vagy 3% körüli hozamot tudunk elérni, főleg ilyen rövidtávon. Ha elérkezik az első kamatperiódus vége, ami 3 hó, 6 hó, 12 hó lehet a bankoktól függően, a BUBOR változásának függvényében a hitel kamata is változni fog. Ebben az esetben már nem biztos, hogy szintén jól járunk. Ha a kamatok nem emelkednek, vagy csökkenek, akkor tovább spóroltunk, azonban ha emelkednek, akkor elkezdjük felélni a korábban megspórolt összeget. A kamatok emelkedésének mértéke adja meg, hogy a korábban felhalmozott megtakarítás milyen gyorsan használódik fel.

A változó kamatozású lakáshitel törlesztője kisebb, ezért magasabb hitelösszeget lehet igényelni?

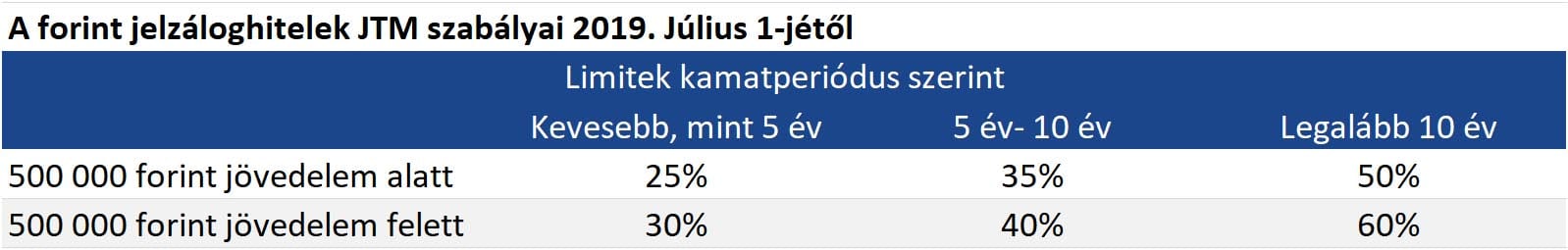

Az az alapfelvetés igaz, hogy minél kisebb a törlesztőrészlet annál nagyobb hitelösszeget tudok igényelni. Azonban az MNB az adósságfék szabályozás beiktatásával megszigorította a jövedelem terhelhetőségét a jövedelemarányos törlesztési mutató, más néven a JTM bevezetésével. A rendelet két szempontból vizsgálja az igénylőt, az egyik hogy mekkora családi jövedelemmel rendelkezik, a másik hogy mekkora időre fixálja a hitele kamatát.

A rendelet 500.000 forintnál húzza meg a jövedelem esetében a határt. 500.000 forint alatti jövedelem esetében a terhelhetőség maximum 50%, míg a felett maximum 60%.

Azonban a kamatperiódus szerint is maximalizálja a jövedelem terhelhetőségét.

Azaz 500 ezer forint alatti jövedelem esetén, ha a kamatperiódus kisebb mint 5 év, akkor 25%-ig, ha 5 és 10 év között van, akkor 35%-ig, míg 10 év felett 50%-ig engedi terhelni a család jövedelmét. 500 ezer forint felett 5 év alatti fixálás esetén 30%, 5 és 10 év között 40%, és 10 év felett maxim 60%-ig engedi terhelni a jövedelmet.

A fentiek alapján tehát látható, hogy bár a változó kamatozású hitelek törlesztőrészlete alacsonyabb, mint a fix kamattal rendelkező hiteleké, azonban a JTM szabályozás miatt mégsem vehető fel magasabb hitelösszeg ezekből a lakáshitel típusokból, hiszen kisebb mértékben engedi terhelni a jövedelmet a rendelet.

Az MNB ezzel szeretné a tervezhetőbb hosszú lakáshitel kamatperiódus felé tolni a hiteligénylőket.

Az, hogy kinek milyen kamatperiódus a megfelelő nem könnyű eldöntetni.

Figyelembe kell venni számos tényezőt, ismerni kell a jogszabályi és a bankok belső szabályzatainak az előírásait is.

A családvédelmi akcióterv által kínált CSOK hitelek is érdekesek lehetnek a 25 évre fix 3%-os kamattal.

Nem érdemes a drága időt ezek böngészésére vesztegetni, hitelközvetítő szakembereink díjmentesen segítenek önnek megtalálni a legkedvezőbb lakáshitel konstrukciót. Kérjük töltse ki űrlapunkat szakembereink keresni fogják.

Kérjen visszahívást!

Kérjen visszahívást - CSOK!

Adja meg adatait, hogy kollégánk kereshesse!