Tartalomjegyzék

Cikkünkben összeszedtünk néhány ötletet, amivel tudatosan fel lehet készülni egy hitelfelvételre, és bemutatunk néhány lehetőséget, amivel csökkenteni lehet nem csak az új, de a már meglévő lakáshitel kockázatát.

1. A jövedelem leterheltsége, azaz a tudatos hitelfelvétel!

A hitelfelvétel első és talán egyik legfontosabb kérdése, hogy mekkora az a maximum törlesztőrészlet, aminek a megfizetését vállalni tudja akár több éven keresztül. A kiszámításának egyik lehetséges módja, ha családi költségvetést készítenek, melyben szerepel minden bevételük és minden kiadásuk. A költségvetés elkészítésekor érdemes egy hónapig összeírni minden kiadást és ezt kiegészíteni a negyedévente vagy évente egyszer felmerülő kiadásokkal (biztosítási díjak, ingatlanadó, születésnap stb.). Az így elkészített büdzsé megmutatja majd, hogy mekkora szabad kapacitás van a családi költségvetésben.

A lakáshitel kiválasztásakor olyan konstrukciót kell választani, amelynek törlesztőrészlete kisebb, mint a fent meghatározott szabadon felhasználható összeg. Minél nagyobb a különbség az Önök által maximum vállalható törlesztőrészlet és a felvételre kerülő hitel törlesztőrészlete között annál nagyobb a mozgástere van a családi költségvetésnek.

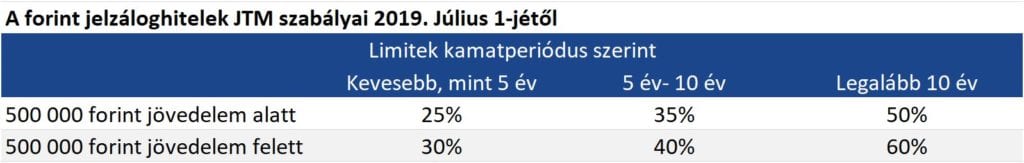

A vállalható törlesztőrészlet nagyságát törvényi előírás is szabályozza, ez az adósságfék rendelet. A szabályozás előírja, hogy egy adott nettó családi jövedelem milyen mértékben terhelhető meg törlesztőrészlet fizetésével. A lenti táblázat egyszerűen foglalja össze ezt a szabályt:

A fentiek alapján elmondható, hogy minél hosszabb kamatperiódussal rendelkezik egy hitel, azaz minél tovább fix az adott hitel törlesztőrészlete annál nagyobb mértékben terhelhető le a jövedelem.

2. Kamatkockázat csökkentés!

A hitel után havonta fizetendő törlesztőrészlet nagyságát a legnagyobb mértékben a felszámolt kamat határozza meg. A felszámolt kamat két részből áll: alapkamat+ a bank által felszámolt kamatfelár.

Mind a lakáshitelek, mind a személyi kölcsönök esetében van arra lehetőség, hogy hitel futamideje alatt egy adott időszakra, más néven kamatperiódusra fixálják a kamat mértékét. A kamatperiódus hossza lehet: 3 hónap, 6 hónap, 1 év, 3 év, 5 év, 10 év, 20 év, vagy végig fix. A kamatperiódus alatt a kamat mértéke és ez által a törlesztőrészlet nagysága nem változhat.

A fixálás kérdése azért is aktuális, mert az alapkamatot meghatározó referencia kamatok, a BUBOR és a BIRS is rekord alacsony szinten vannak, így aki most vesz fel hitelt és fixálja a hitelét a kamatperiódus hosszától függően, akár a teljes futamidő alatt ezen az alacsony kamatszinten fizetheti a törlesztőrészletét, még akkor is, ha a referencia kamatok emelkedésnek indulnak.

3. Biztosítás kötés vagy tartalék képzés!

Nagyon sokféle hitelkonstrukció van a piacon. Az egyes bankok azonos összegű, azonos futamidővel és kamatperiódussal rendelkező hiteleknél más és más törlesztőrészletet számolnak fel. A fizetendő törlesztőrészletek között a különbség akár több tízezer forint összegre is rúghat a hitel nagyságától függően.

Egy jól kiválasztott hitelkonstrukcióval több százezer forintot takaríthat meg a teljes futamidő alatt. Ezt a megtakarítást félretehetik, hogy még a futamidő lejjárta előtt visszafizessék a felvett hitelt. Vagy köthetnek olyan életbiztosítást, amelynek segítségével, ha Önökkel bármi történik a biztosító fizeti ki a fennálló hiteltartozás összegét.

4. Tárgyalás kiváltásról!

Az életben előfordulhat, hogy még a legtudatosabb tervezés mellett sem alakulnak úgy a dolgok, ahogy szerettük volna. A hitelek esetében sincs ez másképp. Ha bármikor a futamidő alatt magasnak érzi fizetendő törlesztőrészletet, érdemes körbenézni a bankok ajánlatai között, mert lehetséges, hogy egy jó hitelkiváltással kedvezőbb feltételekkel rendelkező kölcsönre tudja cserélni meglévő lakáshitelét. Vagy azonos törlesztőrészlet mellett rövidebb futamidejű hitelre tudja cserélni a felvett hitelt.

5. Állami támogatások kihasználása!

Érdemes az állami támogatások között is szétnézni egy kicsit, ha családod terveznek. A vissza nem térítendő támogatási forma, mint a CSOK, vagy a kamattámogatott hitelek igénybe vételével egyrészt jelentősen csökkenteni lehet az otthonuk megvételéhez szükséges hitel összegének nagyságát, másrészt az állami kamattámogatáson keresztül a felvételre kerülő hitel törlesztőrészletének összegét is.

Szakembereink díjmentesen összehasonlítják a bankok ajánlatait és bemutatják az Ön által elérhető állami támogatásokat is. Segítségünkkel egyszerűen megtalálják a kockázatvállalási hajlandóságuknak megfelelő legalacsonyabb törlesztőrészlettel rendelkező hitelajánlatot, anélkül hogy végig kellene járniuk az összes bankot. Töltse ki űrlapunkat szakembereink keresni fogják!